今回、最近のトレード内容を振り返り、自分の頭の中で考察したこと記事にしておきたいと思います。

FXの危ないところ・難しいところなどを挙げてみたいと思います。

特に短期取引(FXデイトレ)は資産を減らす極めてリスクの高い、マネーゲームであるように感じてきています。

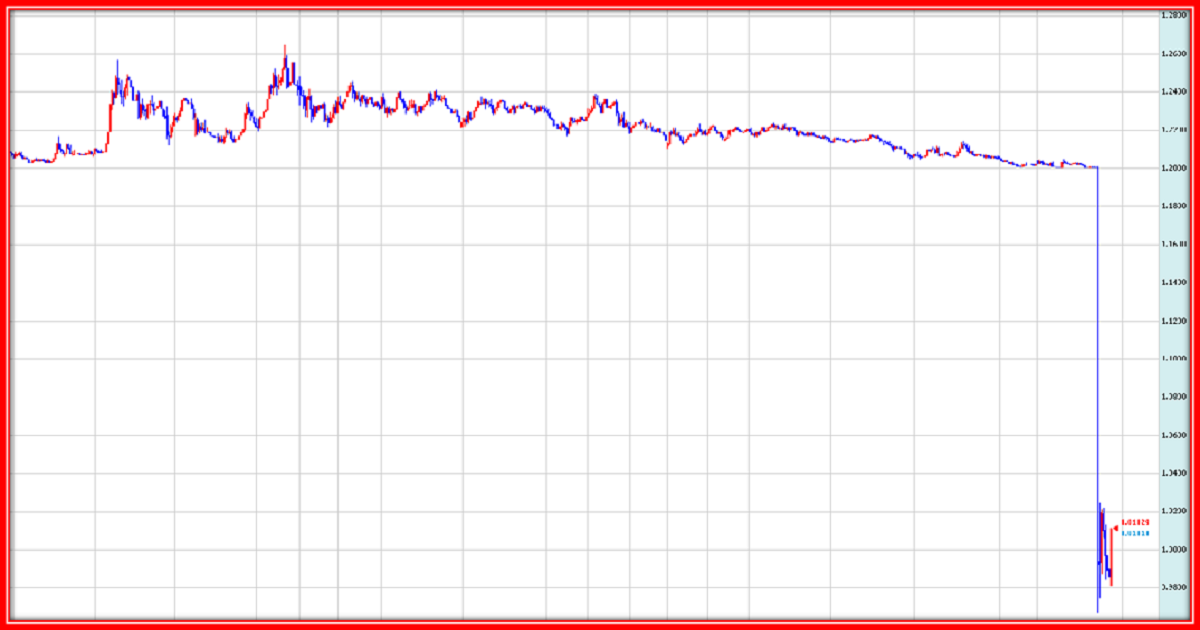

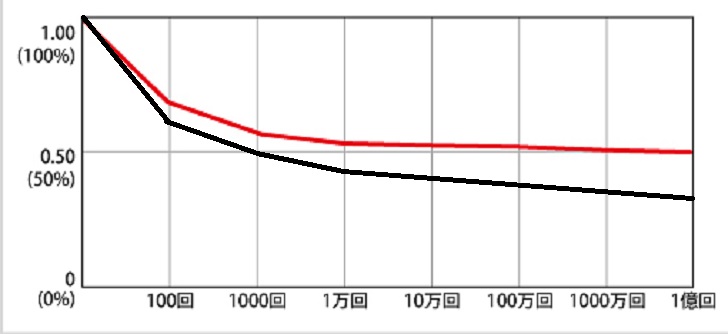

どんな取引手法を使っても勝率は50%に収束する

大数の法則

赤線:勝率 黒線:資産曲線(スプレッドコストのみ重なっていく)

これはコイントスで表と裏が出る確率が回数をこなすと半々の50%に限りなく近くなってくる『 大数の法則 』があるのと同じで、相場も基本上がるか下がるか1/2の確率です。いくら優位性のあるポイントでエントリーしたとしてもそれは錯覚で結局上がるか下がるかは1/2の確率です。どのレートの水準でも相場が上昇する可能性と下落する可能性は5分5分でスプレッドコストを除いて考えた時に同じ値幅にリミットとストップを置いた場合、取引の回数を重ねていくと勝率は50%になるのではということです。実際にはスプレッドありますので利益確定幅よりも損切り確定幅が狭くなりますので損切りに到達する方が多くなりやすく、勝率は50%以下になりやすいのでないかと考えます。上の図のように大数の法則で取引する重ねるうちに勝率が50%になってくるのであればスプレッドコストのみ積み重なるので資産曲線は緩やかに下落していくことになります。レバレッジを上げた場合はさらに資産曲線は急落する形になります。スプレッドによる資産減少をカバーできる優位性のあるトレード法を見つけるのは簡単ではなさそうです。

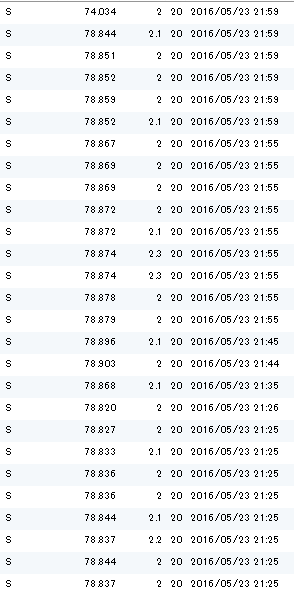

実際、自身でも『 FXで勝つために。FX収支・成績表とエクセルでのトレード分析 』という記事でFXの収支を記録しておりますが見事に上の図の様な資産曲線を描いています。資産曲線をなかなか上向きに出来ていないのが現状です。

[kanren postid=”1688″]

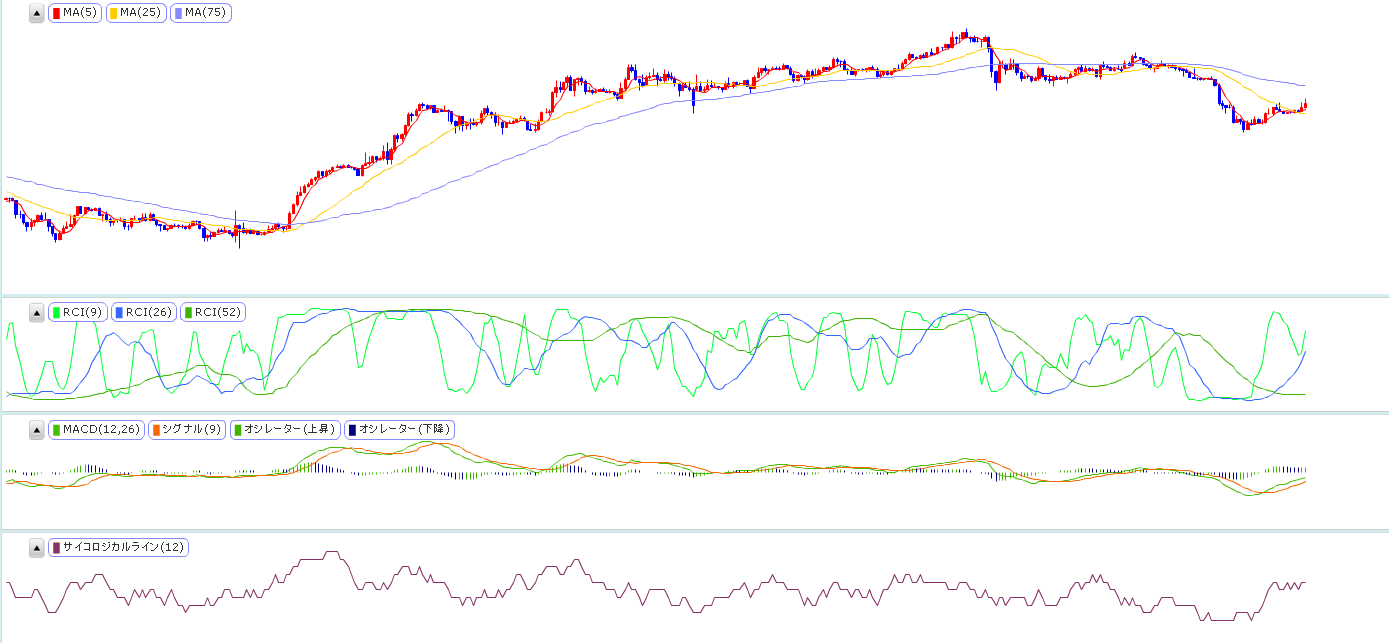

どんなテクニカル分析も基本的には相場の後追いしかできない

テクニカル分析は意味がない?

トレンド系やオシレーター系など相場を分析をする様々なテクニカル分析があります。テクニカル分析は今あるレートを基に表示されます。つまり今の相場をみて買うか売るかしかできないということになります。相場の先はわからないので買ったり売ったりも今ある値動きを見て追いかけることしかできないことになります。1度や2度、上下どちらかに動くかは運よく上手く読めるかもしれませんが、ここから上がる・下がる・反転するなど相場の先をピンポイントで読み続けるのは不可能です。先の見えない相場を追いかけるにはどうするべきか考える必要があります。

株と違うFXの手数料の仕組み。スプレッドコストが常に一定割合かかる

FXは手数料が取引額に対し正比例

出典:SBI証券株式手数料表(H28.7.27現在)

ご覧のように株式取引の場合、手数料が取引額に対し一定ではなく取引額が大きいと手数料が割安になっています。それに対しFXの場合、多くの場合取引手数料はかかりませんがスプレッドとして手数料を取られています。

スプレッドを1銭としクロス円1回あたりの取引コスト

| 1000通貨 | 10円 |

| 10000通貨 | 100円 |

| 100000通貨 | 1,000円 |

| 1000000通貨 | 10,000円 |

取引額が増えても手数料(コスト)が割安になることはなく取引額に対し正比例し増えていきます。10回取引するだけでこの10倍のコストを負担していることになります。

勝率に大きく影響するスプレッド幅。FXは手数料制の方が良い

例)デューカスコピージャパン取引手数料表

ここではわかりやすくドル円のレートを100円においてコスト的には同じですが

スプレッド:1.0pips(1銭) 手数料なし

スプレッド:0.1pip(0.1銭) 手数料往復0.9pips(90円)

の場合を例に挙げ考えてみます。

ここでリミット(利益確定)とストップ(損切り)をそれぞれ3pips(3銭)に設定したとします。

| 基準レート 1ドル100円 | 利益確定 +3pips | 利益を得るのに必要な値幅 | 損切り -3pips | 損切りになるまでの ゆとり幅 | 利益を得るために損切り幅に対しての必要な値幅 | |

| SP:1.0 手数料なし | 【Bid】99.990【Ask】100.000 | 【Bid】100.030 【Ask】100.040 | +4pips (4銭) | 【Bid】99.970【Ask】99.980 | -2pips(2銭) | 2倍 |

| SP:0.1 手数料0.9 | 【Bid】99.999 【Ask】100.000 | 【Bid】100.030 【Ask】100.031 | +3.1pips (3.1銭) | 【Bid】99.970【Ask】99.971 | -2.9pips(2.9銭) | 約1.07倍 |

わかりやすくする為に、少しオーバーに書きましたがスプレッドという買値と売値に幅があるために傾向としてストップ(損切)に刺さりやすく、リミット(利益確定)に刺さりにくくなります。

実際の取引コストは同じですが、『 勝率 』という点においてスプレッドは大きく影響することになります。

逆に勝率という点だけで考えるとリミットとストップ幅を同じにした場合、幅を広げることで利益を得るための損切り幅に対しての必要な値幅は下がりますので勝率は改善しやすくなります。

外付け手数料制をとっている業者は少ないので、個人的にはスプレッドは抑えて外付け手数料制導入する業者がこれから増えてくることを期待しています。

ドローダウンの脅威:資金回復に必要な割合

基本的なところを再確認するべくドローダウンとそこから元の資金に戻すために今一度必要な割合を整理してみました。

わかりやすく100万で取引をした場合を計算。

| ドローダウンに応じた元本に戻すための必要な割合(100万円で運用した場合) | ||||||

|---|---|---|---|---|---|---|

| 金額【口座残高】 | ※1減少率【ドローダウン(DD)】 | ※2必要な上昇率 | 100万円に戻すのに必要な割合 | 必要な倍率(およそ) | ||

| 950,000 | -5% | 5.26% | 105.26% | 1.05倍 | ||

| 900,000 | -10% | 11.11% | 111.11% | 1.11倍 | ||

| 800,000 | -20% | 25.00% | 125.00% | 1.25倍 | ||

| 700,000 | -30% | 42.86% | 142.86% | 1.43倍 | ||

| 600,000 | -40% | 66.67% | 166.67% | 1.67倍 | ||

| 500,000 | -50% | 100.00% | 200.00% | 2倍 | ||

| 400,000 | -60% | 150.00% | 250.00% | 2.5倍 | ||

| 300,000 | -70% | 233.33% | 333.33% | 3.33倍 | ||

| 200,000 | -80% | 400.00% | 500.00% | 5倍 | ||

| 100,000 | -90% | 900.00% | 1000.00% | 10倍 | ||

| 0 | -100% | #DIV/0!(退場) | #DIV/0!(無理) | 再起不能 | ||

|

【 ※1資金減少率 < ※2元本回復に必要な上昇率 】 |

||||||

FXを丁半1/2の確率の投資と仮定したとしても損する(負ける)可能性の方がはるかに高い

減らした割合に比べて元に戻すための割合の方が大きくなるので勝率50%では資金は減るのでFXを単純に上がるか下がるか1/2の確率のものとして仮定した場合、損する傾向が多くなります。

こうやって表をみると資金が減ると戻すのに必要な割合の方が大きくなるのでFXを上がるか下がるかの1/2の投資と仮定しても、しっかりとしたモデルを構築せずに何も考えなしの取引をすると自然と資金を減らす傾向に陥りやすい投資(投機)なんだと改めて実感します。

取引する度にスプレッドが積み重なるのでマイナスが先行しやすくなりますし、マイナスが先行するとよく言われるプロスペクト理論による心理的な作用(ポジション量を増やし取り返そうとする・損切りができなくなる・投げやりな取引をするなど)も加わるので資産曲線は下落の型にはまりやすく、さらにそこから上昇方向に好転させるのは難易度が・・・本当にFXは厳しいですね。

しかし逆を言えば難易度はものすごく高いものの、もし資産曲線を上昇させる型にはめることのできるモデルを作ることができたら資産曲線は右肩上がりにできるのでは?という淡い思いもあります。

国内FXの取引環境や税金

国内FX業者の仕組み

国内のFX業者の多くが相対取引(OTC)という形態をとっています。これは顧客からの注文をいったんディーラーがチェックする方式です。ディーラーがチェックするため約定までタイムラグが発生したり、取引量が多いと約定拒否が発生したり、スリッページが発生したり。表面上は狭いスプレッドを提示していてもすべてその価格で約定しない場合があります。国内のFX業者ではデューカスコピージャパンが数少ないディーラーを一切仲介しないインターバンク直結型(NDD方式:ノーディーリングデスク)を採用しています。

[kanren postid=”2299″]

FXの税金

FXは申告分離課税で税率は一律20%です。(現在、復興特別所得税があるので20.315 %)

利益を頑張ってあげたとしても利益の20%を税金で取られます。時間と労力と利益を上げられる可能性(FXの難易度)を総合的に考えた場合、割に合わない気がします。

FXの勝率を上げるためには

では少しでもFXの勝算を上げるためにどうすべきかを考えます。

デイトレは止めて長期的な取引をおこなう

FXは辞める。これが1番なのかもしれません。この記事読んでいる方の中にはこれからFXをやってみたいと思ってこの記事にたどり着いた方もいらっしゃるかもしれません。ご覧の頂いた理由からFXで1度や2度利益を出すのは簡単ですが『 利益を出し続ける 』のは相当難しいと推測できます。特に大きく稼ごうと短期取引になればなるほど取引回数が増え、逆に上記の大数の法則のようになってしまい利益を上げるのが難しくなりますので長期的な取引で利益の確定幅と損切り幅をスプレッド幅に対し出来るだけ広くするのが望ましいのかもしれません。長期的な取引を行うことで自然と取引回数が減り、スプレッドコストによる資産減少が緩やかになります。

スプレッドコストを出来るだけ抑える

今回、自分が考えたのがこの『 スプレッドを出来るだけ抑える 』ことです。当然といえば当然なのですが、今までは単純に1番強い通貨を買って、1番弱い通貨を売るという方法をとってきましたが、例えばこれがポンドとニュージランドドルの組み合わせ場合、デューカスコピージャパンの場合でスプレッドが約5~7pipsもかかってしまいます。この為1回取引するだけで1万通貨で約500円(※記事投稿日現在)のコストがかかってしまいます。10回の取引で約5000円です。こう見るとスプレッドの負担がいかに大きいかが分かります。

そのため、トレードする通貨ペアを流動性が1番高くスプレッドコストも小さいユーロドルに限定して取引してみることにします。もちろん通貨の強弱という取引スタイルは変えません。ただユーロと米ドルだけの強弱関係しか見ません。色んな時間軸でのユーロドルの強弱を分析して取引していきたいと思います。

取引の方法に関してはコチラの記事をご覧ください。

[kanren postid=”498″]

デューカスコピージャパンのユーロドルのスプレッドが優秀

デューカスコピージャパンのユーロドルのスプレッドが非常に優秀で自分が見た印象では欧州~NYタイムで0.1~0.3pipsが多い印象です。0.1の時間も結構あります。このくらいのスプレッドであれば短期取引でもやり方次第で収益を上げる方法があるかもしれません。

大金を稼いでいるトレーダーは実在する

以上の理由からFX取引をする上で私も含め大衆はかなり不利な立場にいるということを改めて認識しました。このことを認識しているかいないかで取引に対する姿勢が随分変わるのではないでしょうか?FXで利益を上げ続けるのは極めて難しいと思われますが実際に安定的に大金を稼いでいるトレーダーは実在します。そういう方たちはこの大衆に当てはまらないようにするための『 何か 』 を必ず実践しています。その何かは私も模索している段階ですが、その答えが見つかった時はかなりの優秀な勝ち組の投資家になれるような気がします。

まとめ

FXはあくまでインターネット上でのただの両替という程度のスタンスで臨む方が良いかもしれません。両替(取引)を繰り返せば繰り返すほどスプレッドという両替手数料でお金は減っていく傾向になり、下手をすると泥沼にはまりそうです。当たり前のことではありますがFXをする上での前提知識として1番重要とも思えることなので改めて意識し日々の取引に臨みたいと思います。

関連記事です。トレード法をこちらの記事ですべて公開しています。

[kanren postid=”498″]

為替変動の損失を抑えつつスワップポイントのみを狙っていく方法です。

[kanren postid=”231″]

FXはスプレッド負けしやすく基本マイナスサムなので、米国ETFによる全世界分散投資を行い、長期により定期的に分配金を受け取る資産運用がプラスサムで個人的にベストだと思っています。

[kanren postid=”3075″]