米国ETFの確定申告について外国税額控除に関して勘違いしていたので記事にしておきます。

外国税額控除の明細書を作成する【米国ETF】

管轄の税務課から電話があり外国税額控除に関して申告の不備の指摘を受けました。

よく言われる米国株の2重課税についての確定申告について勘違いしておりました。

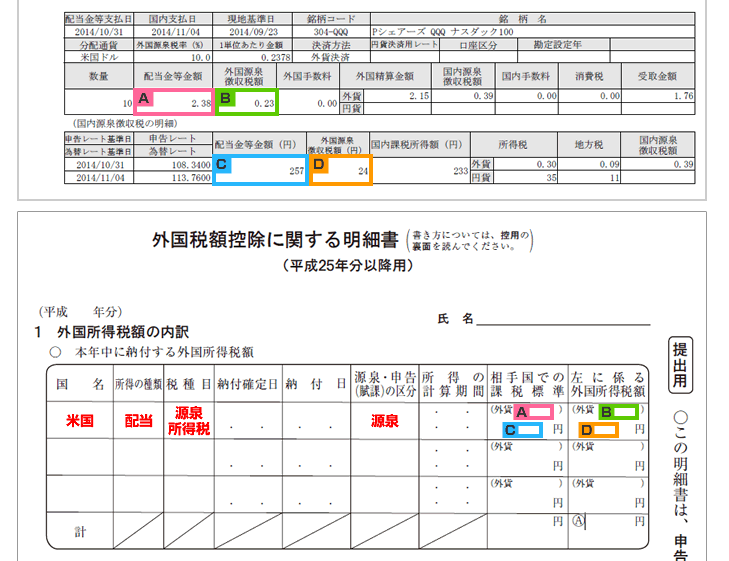

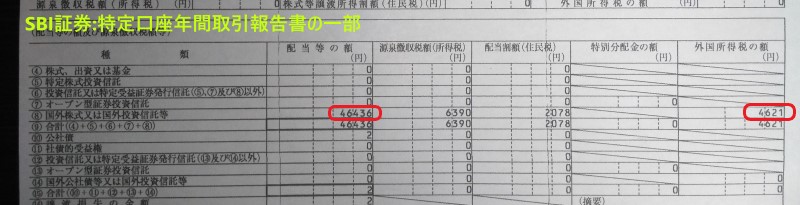

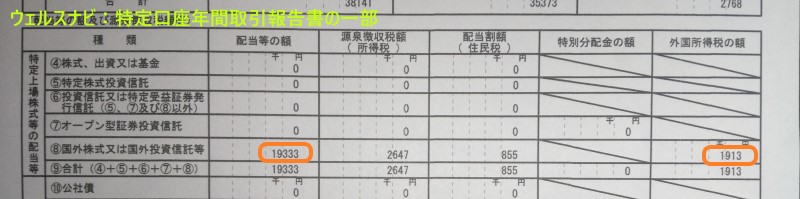

特定口座年間取引報告書に記載されている外国所得税の額が米国で課税された額で、それが全てまるごと還付されるのかと思い、SBI証券やウェルスナビそれぞれの報告書にある外国所得税の額を合算し、外国税額控除の額に入力していたのですが

間違いです。

全額還付されるわけではなく所得などによって変わるみたいですね。

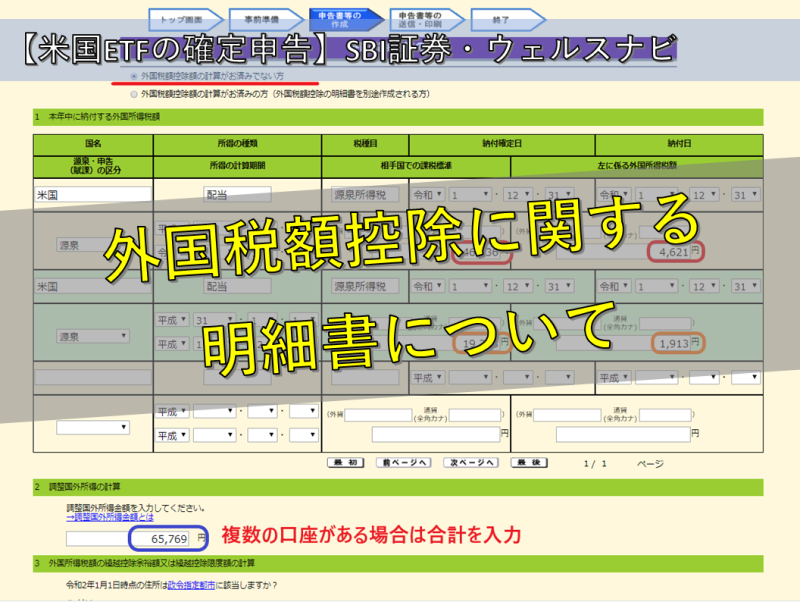

外国税額控除に関する明細書を提出するように求められました。

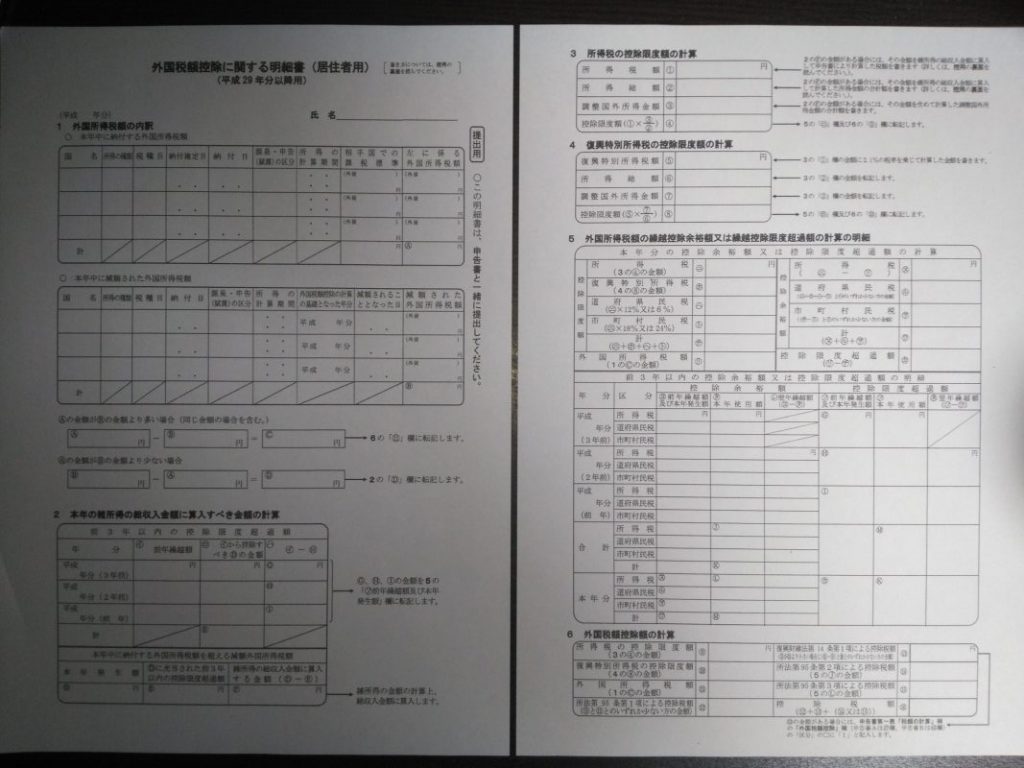

外国税額控除の明細書はこれです。

とても面倒、難しそう・・・に見えますね。

参考PDF 【国税庁】外国税額控除に関する明細書

外国税額控除の明細書の作成はとても難しいと思い込んでいたのですが、申告書の作成ページで行うと自動で計算し作成してくれますので思いのほか簡単です。

米国ETFは確定申告が手間で敷居が高いので、国内の投信で代用しようとお考えの方もいらっしゃると思います。そこまで難しくありませんので参考までにご覧いただけたらと思います。

準備するもの

用意するものは自身が保有する証券会社の特定口座年間取引報告書です。

外国税額控除の明細書の書き方

国税庁の確定申告書類作成のページにアクセスします。(※外国税額控除以外の項目については省略します)

以下、政令指定都市に該当する場合は「はい」を選択します。さらにその下の前3年以内の控除余裕額の計算については私の場合は該当せず、わかりませんので別で調べてください。苦笑

参考までにSBI証券のリンクも貼っておきます。

【出典】SBI証券:外国税額控除について

戻りまして、すべて完了しましたら、画面1番下の「入力終了 (次へ)」をクリックします。

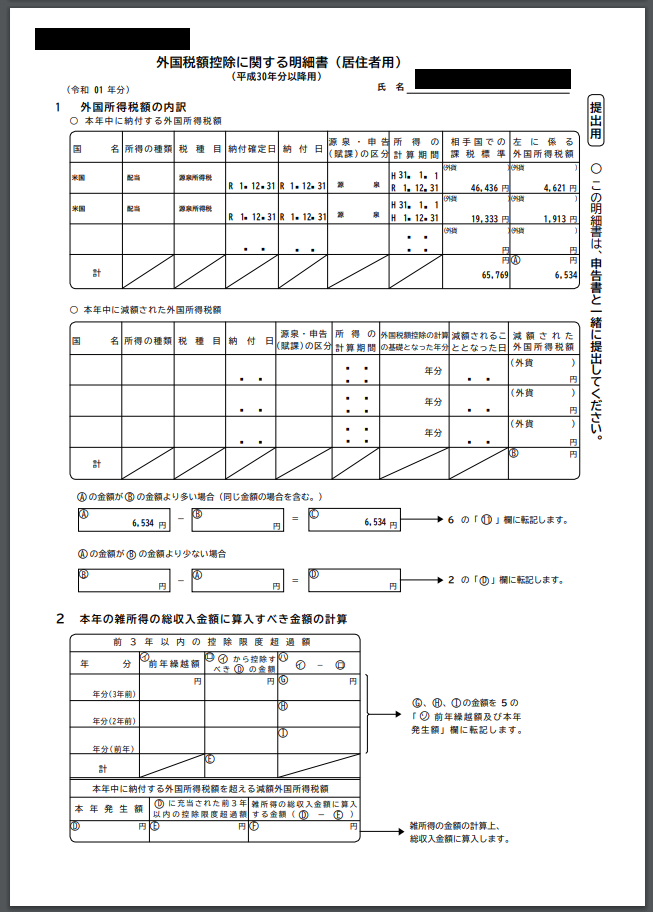

外国税額控除に関する明細書以外の項目もすべての入力を終え、最後に帳票を表示するとご覧のようにきちんと明細書ができておりますので、これを印刷して特定口座年間取引報告書や取引明細を添えて提出しました。

以上が外国税額控除に関する明細書の作成についてです。年間取引報告書の数字を入力するだけなのでそこまで難しくありません。もし書き方がわからなければ税務署に相談したほうが確実です。自分もわからなかったので相談しました。

もし申告を間違えると修正申告という別の書類で申告しなおさなければなりません。修正申告は面倒なのでお気を付けください。

なお記事の正確性は保証できませんので参考までにお願いします。

米国ETFの確定申告を初めてされる方、外国税額控除に関する明細書の書き方がわからない方に参考になれば幸いです。

関連記事です。2024年の確定申告より米国ETFの配当所得に関しては「所得税を総合課税・住民税を申告不要」を適用ことするができなくなりました。株式の配当の納税に関しては複数の選択肢があります。最適な課税方法を選択することで税負担・納税額を抑えることができます。