ロボアドバイザー2社であるウェルスナビ(WealthNaviI)とテオ(THEO)でETFを取引するようになり、面白そうなので自分でも裁量で少しずつ米国ETFを買っていこうと思います。初めてのETF取引なので知識不足ではありますが、実際に取引しながら今後学んでいきます。

アセットアロケーション

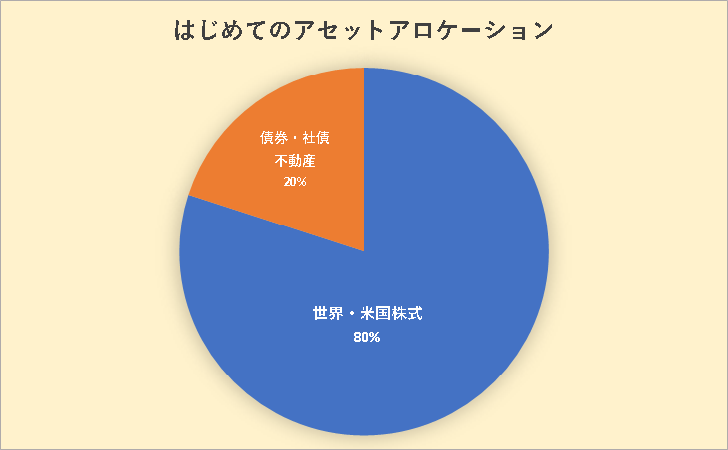

まずはアセットアロケーション(資産配分・分散投資)をどうするかを考えました。

[voice icon=”https://currencystrength.net/wp-content/uploads/2016/05/FX-specialized-trader-.jpg” name=”” type=”l”]以下ツッコミどころがあると思いますが初めてということで暖かい目で見てやってください・・・笑[/voice]

[aside type=”normal”]【 アセットクラス内訳 】

[aside type=”normal”]【 アセットクラス内訳 】

- 世界・米国株式 80%

- 債券・社債・不動産 20% 計100%

[/aside]

給料が少なく毎月の積み立て可能額は頑張っても5万円前後になりそうなので、リスクは高いですがキャピタルゲインを狙えるように株式に比重を置き(80%)ました。高すぎるというツッコミがきそうですが(汗)この80%というのはロボアドバイザー(AI)の考えを取り入れウェルスナビのリスク許容度5の株式比率『 VTI + VEA + VWO 』の合計が80%だったのでこれを真似たものです。リスクヘッジとしてコモディティ(金:GLD)を入れようか迷ったのですが資金がなく運用する余裕がないのと分配金がつかないので除外しました。

積み立てをはじめたら感じることも出てくると思いますので比重は今後調整していきます。

[aside type=”normal”]【 アセットクラス内訳 】

(2017年10月23日追記)

比率を少し変更しました。

- 世界・米国株式 80% → 85%

- 債券・社債・不動産 20% → 15% 計100%

[/aside]

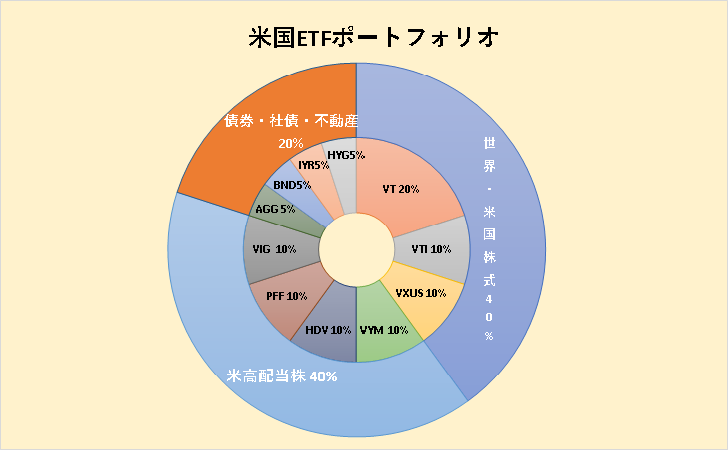

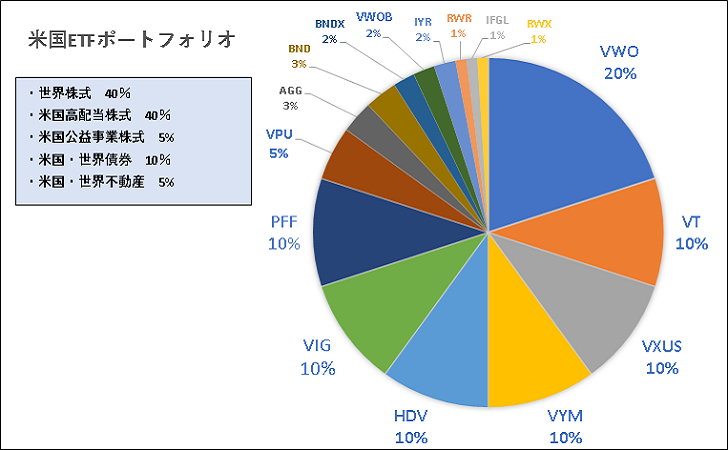

米国ETFのポートフォリオ

[aside type=”normal”]【 ETF内訳】

- 世界・米国株式ETF【コア】40%

- 米高配当株式ETF 40%

- 債券・社債・不動産ETF 20%

[/aside]

株式80%のうちコアとしての世界・米国株式ETFとインカムも狙えたらな~ということで米国高配当株式のETFをそれぞれ半分の40%ずつにしてみることにします。債券・不動産系のETFを4種5%ずつで計20%です。

世界の株式・債券・不動産すべてに投資できるポートフォリオに

(2017年10月23日追記)細かいポートフォリオになってしまいましたが世界の株式・債券・不動産すべてにアクセスできるようにポートフォリオの調整を図りました。

VTの債券セクター版や不動産セクター版があれば嬉しいのですが。これらのETFを毎月買い付けて積み立てし安定的なインカムの獲得を目指します。

年利2%以上を目標

ポートフォリオの分配金(インカムのみ)の利回りは、税引き後で年利2%以上を目標にしています。

購入中のティッカー詳細

世界・グローバル株式【計40%】

- VT 【全世界株式】20%

- VTI 【米国株式】10%

- VXUS 【米国を除く全世界株式】10%

コアに選んだETFはこの3種です。真っ先に購入してみたいのは何といっても全世界をカバーしている『 VT 』です。こんなファンドがあったんですね。構成銘柄数は圧巻の7,774銘柄で世界の投資可能な市場総額の98%をカバーしている(2017年3月31日現在)とのことで『 世界を丸ごと買う 』感じがなんともロマンがあるので1番買いたいETFです。ポートフォリオの比重も20%と1番ウェイトを置いています。VTだけをひたすらドルコストで毎月買い続けるのも面白そうです。『 VTI 』は米国株式市場の投資銘柄のほぼ100%をカバーしているようなのでこれも『 アメリカを丸ごと買う 』感じが素敵なのでこれにしてみました。『 VXUS 』はアメリカを除く世界市場の98%をカバーしているのでアメリカ単体のVTIと組み合わせてみました。これではVTと投資先が重複しているので実際に取引してみてVT1本にするか考えます。ほかに米国を除く全世界株式を対象としたETFに『 VEU 』がありますが単純にVXUSの方が構成銘柄数が多く(VXUS:6172銘柄 VEU:2593銘柄)分散効果が高そうなのでこちらにしました。

(2017年10月23日追記)投資先の国別の比率を調整するのにVTI からVWOに変更しました。

※変更後

- VT 【全世界株式】20%

- VWO 【新興国株式】10%

- VXUS 【米国を除く全世界株式】10%

※(2018年3月16日)さらに変更

- VT 【全世界株式】20% → 10%

- VWO 【新興国株式】10% → 20%

- VXUS 【米国を除く全世界株式】10%

ジェレミーシーゲル先生(Jeremy J.Siegel)の著書の2050年の世界の人口・GDP・株式資本率のデータを参考に現在、新興国と言われている国を重視して投資することにしました。

代替え候補

- ACWI【全世界株式】

- SPY 【S&P連動】

- IVV 【S&P連動】

- VOO 【S&P連動】

- VEU【米国を除く全世界株式】

- VEA【米国を除く先進国株式】

ほかにコアの部分として検討しているETFです。S&P連動は全世界を対象とするより成長の伸びが大きそうなので組み入れるかもしれません。

米高配当株式【計40%】

- VYM【米国高配当株式:REIT除く】10%

- HDV 【米国高配当株式】10%

- PFF 【米国優先株式】10%

- VIG 【米国連続増配株式:REIT除く】10%

配当狙いのETFはこの4種にしました。『 VYM 』は高い利回りの銘柄で構成されているETF『 HDV 』は財務状態が健全かつ配当金を支払っている75銘柄に投資できます。『 PFF 』は債券と株式の両方の性質を有する米国の292銘柄を対象としているようです。『 VIG 』は10年以上連続して増配の実績を持ち、かつ増配の可能性が低い銘柄を除いた米国普通株で構成されたETFです。この4種のETFを均等に10%ずつ購入しインカム獲得を狙ってみます。

代替え候補

- DVY【米国好配当株式】

- SDY【S&P米国高配当株式】

組み入れも検討しましたが経費率が少し高めなので見送りました。SDYはキャピタル・インカムゲイン両方狙えそうで魅力的です。

米国公益事業株式【計5%】

- VPU【米国公益事業セクターETF】 5%

電力・ガス・水道・独立系発送電事業を行う企業で構成されたETFです。

ジェレミーシーゲル先生(Jeremy J.Siegel)の教えを参考に、配当こそリターンの最大の源泉であるというところで、分配利回りが高くかつ不況時に強いセクターというデータがあるVPUを選択しました。生活必需品セクターであるVDCと最後まで迷いました。

代替え候補

- VDC【生活必需品セクター】

- VHT【ヘルスケアセクター】

- VDE【エネルギーセクター】

ジェレミーシーゲル(Jeremy J.Siegel)先生の著書を参考に、組み入れたいセクターです。

VHTは価格が上昇し、分配金利回りが1%前半まで落ちてきているので分配利回りを考慮するとVDCの方に魅力を感じています。

債券・社債【計10%】

- AGG 【米国投資適格債券】3%

- BND 【米国投資適格債券・米国債・社債・米国外の米ドル建て債券など】3%

- BNDX 【米ドルヘッジありグローバル投資適格債券】2%

- VWOB【米ドル建て新興国政府債券】2%

リスクが低い債券系のETFとしてこれらのETFを買い付けます。

(H30.5.15追記)ジェレミーシーゲル教授のデータによると30年以上の長期投資の場合、債券より株式の方がリスクが低いとのデータがあります。

ただ資産変動のボラティリティを抑え、出口戦略を取りやすくするという点で債券は有用です。

代替え候補

- LQD【米ドル建て投資適格社債】

- JNK 【ハイイールド社債】

- HYG【高利回り社債】

いろいろな種類のETFを見ると利回りが欲しくなりますね。

不動産・グローバルREIT【計5%】

- IYR 【米国不動産セクター】2%

- RWR【ダウ・ジョーンズ U.S.セレクト REIT 指数に連動】1%

- IFGL【カナダ・欧州・アジアの不動産産業に分散投資】1%

- RWX【ダウ・ジョーンズ・グローバル(除く米国)セレクト・リアル・エステート・セキュリティーズ 指数に連動】1%

グローバルに不動産セクターに投資できるようにETFを買い付けます。

実物資産・インフレヘッジ

組み入れ候補

- TIP 【米国インフレ連動国債】

- VTIP【残存期間5年未満のインフレ連動国債】

- IGF【iシェアーズグローバル・インフラETF】

- DBC【DBコモディティインデックスに連動】

- GLD【SPDRゴールドシェア】

- IAU【iシェアーズゴールドトラスト】

現段階では組み入れていませんがもし将来資産規模を大きくすることができれば組み入れを検討しているETFです。『 TIP・VTIP 』はインフレ連動国債市場に連動を目指すETFです。『 IGF 』はインフラセクターの先進国株式で構成される指数と連動を目指すETFです。『 DBC 』はエネルギー、産業金属、貴金属、穀物などの商品先物全般をカバーします。『 GLD・IAU 』は有事の際に強い金価格に連動します。

その他

米SECに否認されましたが、暗号通貨系のETFの上場の話題が以前ありましたが、今後上場されることがあれば注目します。

資産運用するうえでの心構え

資産運用で成功するためにアセットアロケーションの重要性を説いた有名なバンガード社のPDFです。資産運用するうえで一読した方が良いと思えるPDFです。自身も何度も読み返し資産運用の初心にしているものです。特に初めての資産運用を考え、この記事をご覧いただいている方にぜひ読んでいただきたいです。

参考PDF 日本の投資家の皆様が成功する投資家になるためのバンガードの4つの基本原則

ETF買付とポートフォリオの今後について

上記のETFの取引を考えています。考えたポートフォリオを1セット買うとなると資金が足りませんので上から順番に購入します。リスク許容度が高く株式ETFの割合が多いので将来的には債券・不動産ETFの割合を増やすことを考えています。

各ティッカーの詳細

上記の各ETFの詳細については『 SBI証券の海外ETF取扱銘柄一覧 』を参考にしました。

分散投資とコア投資のどちらにすればよいか?

ETFはそれぞれのセクター・ファクターや国(地域)を対象に丸ごと投資でき分散効果が高くリスク低減が図れる一方で、投資対象が広く成熟した国・銘柄や低成長の銘柄まで取り込んでしまいリターンが低くなりがちになるというデメリットもあり、そこでコア10種高配当戦略など(各市場の高配当を維持かつ増配を続ける企業をスクリーニングし上位10社に厳選してポートフォリオを組み投資する方法:S&Pコア10種など)も検討したのですが、知識・経験・勉強不足なのでしばらくは単に分散効果のあるETFを買っていくことにしました。

裁量取引とロボアドバイザーでの運用実績を比較

自分でETFを取引するようになればロボアドバイザーと成績を比較していけたらと思っています。感情がないアルゴリズムによるETF運用は優れているのか?年間の利回りで勝ちたいです。

ロボアドバイザーで米国ETFを取引しています。いまのところ良いパフォーマンスを出してくれています。

[kanren postid=”2502″]

SBI証券のNISA口座を使用

出典:SBI証券 NISA・ジュニアNISA (2017年7月26日現在)

SBI証券のNISA口座は海外ETFの買い付け手数料が0円

ポートフォリオを考えてみましたが、まだ米国ETFの買い方すらわからないという状況です。米国株やETFの取り扱い銘柄が多い証券会社は『 楽天証券 』『 マネックス証券 』『 SBI証券 』の3社です。このなかでSBI証券のNISA口座を使う予定です。買付手数料が無料なのと資金を円から米ドルへの外貨振り替えコスト(米ドル円のスプレッド)が住信SBIネット銀行から外貨入金すると15銭と1番安くすむという理由からです。マネックス証券、楽天証券のNISA口座も実質買付手数料無料のキャッシュバックがあります。早く取引したいのですがNISA口座の開設ができていません。住民票の取得代行サービスを申し込んでおり、これが最大2か月ほどかかるようで開設完了を待っている段階です。

[voice icon=”https://currencystrength.net/wp-content/uploads/2016/05/FX-specialized-trader-.jpg” name=”” type=”l”]それにしても何故必要な住民票の写しが今年2017年ではなく2013年1月1日現在の住所が記載されたものなんでしょう(?_?)[/voice]

配当は再投資しない

長期投資するうえで途中で何のために資産運用しているのか自分の場合は分からなくなる気がするので運用の成果を実感したいのと投資のモチベーションを維持するのにETFの分配金は自分へのご褒美ということで美味しいものを食べたり好きなものを買ったりするのに使います。余れば再投資にまわします。

世界に分散投資する安定したポートフォリオを研究して分配金で美味しいものが食べたいですね。

関連記事です。毎月受け取っている分配金の推移を記録しています。

[kanren postid=”4124″]

ETFの買い方についてはコチラの記事に書いています。

[kanren postid=”3362″]