トレードの調子はいかがでしょうか。クロロです。

FXの両建て節税について

年末相場が近づいていますね。

この時期に決まって話題にあがるFXの両建て節税について調べてみました。

FXの税金・確定申告にまつわる

- 利益の繰り越し

- 損失控除の繰り越し

についてまとめていますので参考になれば幸いです。

まず前提知識として知る必要がある『両建て』と『FXの税金・確定申告』についてです。

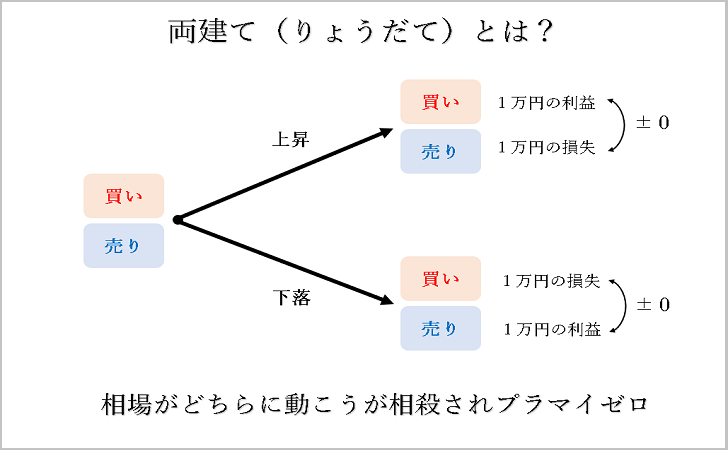

両建て(りょうだて)とは

上の図のとおり両建てとは 同時期に『買い』 と 『売り』 両方向に同数のポジションを建てることです。

これで相場が上昇・下落どちらに動いてもプラスマイナスゼロです。

一般的には『買い取引』と『売り取引』のコストが2重にかかり合理的でないといわれています。

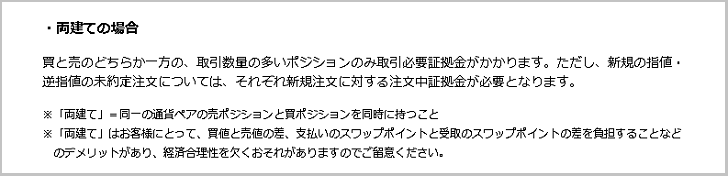

両建てに必要な証拠金

FXの両建てに必要な証拠金ですが業者によって異なり、主に3つの形式があります。

- MAX方式(両建て向き)

買いと売りの2つのポジションのうち、

『取引数量が多いほうのポジションのみを必要証拠金する形式』

です。

片方のポジションの証拠金しか必要としませんので両建てに向いているといえます。

- 積み上げ方式(両建て不向き)

買いと売りの

『2つのポジション両方を必要証拠金とする形式』

です。

同量のポジションを建てるので簡単に言うとMAX方式の2倍の証拠金を必要とします。

単純に2倍資金が必要になりますので両建てに不向きといえます。

国内の多くのFX業者がこの方式を採用しています。

- 相殺方式(両建てにとって最適)

買いと売りの

『2つポジションの取引量を差し引いた分を必要証拠金とする形式』

です。

ポジション量が同じだと、ほぼ証拠金が必要ないということになりますので両建てする上では最適です。

ただ現在この形式をとっている国内のFX業者はないようです。

【出典】SBI FXトレード:取引ルール

MAX方式を採用し、かつ1通貨から取引できるSBIFXトレードが両建てに向いているのではないかと思います。

FXの税金とは

FX取引で確定申告が必要なケースは以下のとおりです。

1月1日から12月31日までの間にFX取引で発生した利益を計算します。

- 給与所得が2000万円以上の場合(利益の金額にかかわらず必要)

- 給与所得が2000万円以下の場合はほか先物取引との利益の合算が20万円を超えた場合

- 給与所得者以外(専業主婦・フリーター)は年間所得金額が38万円以上【※自営業の方は基本的には確定申告が必要】

- 損益がマイナスとなり損失繰越控除を申告する場合

FOREX.comのサイトがわかりやすいと思いますので1度ご覧いただければと思います。

FXの両建て節税とは

よく聞かれる両建て節税というのは

利益が出ている場合に両建てを利用し確定申告が不要になる20万円以下まで利益を減らす

※一般的なサラリーマンの場合

ことです。

FXの両建て節税の手法(やり方)

説明をわかりやすくするために多いであろうと思われる、給与所得者でほかの先物取引はしておらずはFXのみ行っているものとして2つのケースをあげます。

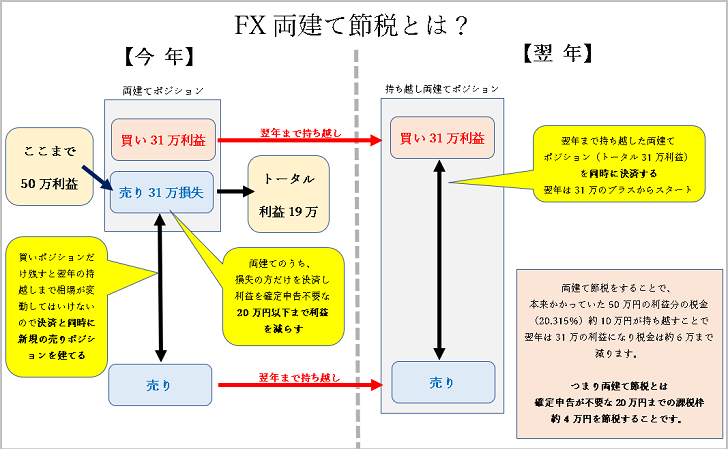

FXの利益を翌年に繰り越す場合

ケース1:利益が50万円(確定申告が必要な20万円以上利益が発生しているケース)

【手順】

- 現在までの年間利益額を計算します。(今回のケースは50万円)

- 両建てを行います。

- 確定申告が不要な年間トータルの利益が20万円以下になるように両建てポジションのうち、マイナスポジションのみ決済します。マイナスポジションを決済すると同時に決済したポジションと同方向に新規ポジションを建てます。

- 翌年までポジションを持ち越します。

- 翌年の相場が始まりスプレッド安定してきたタイミングで持ち越したポジションを同時に決済します。

上の図をご覧いただけたらと思いますが、注意点として翌年に持ち越すまで『常に両建ての状態にしておくこと』です。

利益を減らすためにマイナスのポジションのみ決済しますが、決済と同時に新規ポジションを建てないと片方向にのみポジションを建てている状態になり相場が変動すると損益が変動してしまいます。

このケースの場合では両建て節税をすることで、本来の課税額である50万の利益分の税金(20.315%)約10万円が翌年に利益の一部を持ち越すことで翌年は31万円になり税金は約6万円まで減ります。

つまり両建て節税とは

確定申告が不要な20万円までの課税額、約4万円を節税すること

にあたります。

4万円ほど浮かせられますが要注意です。

捉え方になってしまうのですが、このやり方は確定申告をしないように利益を減らしているという考え方もできます。

節税というより利益を翌年に繰り延べている意味合いの方が大きいので注意が必要です。いつか利益を確定しなければなりません。

また確定申告を翌年に繰り越していることになりますので、これを延々と毎年繰り返していると租税回避行為に当たる可能性もあるので推奨しません。

3年前のFXの損失控除を繰り越す場合

ケース2:FXの年間損益が3年間マイナス続きの場合

FX取引で年間損益がマイナスの場合、損を3年間繰り越すことができます。【損失繰越控除】

逆を言えば4年連続でマイナスの場合は3年前の損失分の控除がなくなってしまうことになります。

- 例

| 2014 | 2015 | 2016 | (今年)2017 | |

|---|---|---|---|---|

| 年間損益 | -100万 | -80万 | -60万 | -40万 |

| 損失繰越額 | -100万 | -180万 | -240万 | – |

| 2015 | 2016 | 2017 | (翌年)2018 | |

|---|---|---|---|---|

| 年間損益 | -80万 | -60万 | -40万 | – |

| 損失繰越額 | -80万 | -140万 | -180万 | – |

2014年の100万円の損失が消えてしまい損失繰越額(繰越控除の額)が240万から180万まで減ってしまいます。

これを両建てで利益のポジションのみを確定し、損失控除を繰り越すために両建てを使います。ケース1とは逆のことをします。利益の方を決済し、マイナスのポジションを翌年に持ち越します。

3年前の損失分の控除が丸々なくなってしまうのはもったいないので利益を発生させておきたいところです。

FX両建て節税のデメリット

- 両建て取引のスプレッドコスト(スワップスプレッド含む)がかかる

- 両建て期間中は使用証拠金分ほど取引できないので機会損失になる

- 【流動性が低くなる時期に両建てを行う場合】レートが乱高下(チョッピー)し両建てに失敗する可能性

- 年末年始によるFX業者のシステムエラーなど不確定要素によるリスク

- これらのリスクと手間を考えると4万円ほどの節税のメリットは薄い、運用額が大きい場合もあまりお得とはいえない

両建て節税を行う時期

両建てを行う時期・タイミング

- 12月

取引は11月末までとして取引が徐々に閑散になるとされる12月を両建てに当てる期間とする方法です。

時期が遅すぎるとあまり相場が動かず、損益のコントールが十分できない場合がありますので、11月に入ったくらいからこれまでの損益額を計算して11月中頃から早めに両建てのタイミングをみても良いかもしれませんね。

- 1年中

1年間を通して損益の都度、こまめに両建てを行い損益の調整を行う方法です。ただこちらは損益のコントロールがしやすいというメリットはあるものの、両建ての回数が増えますとスプレッドによるコストが重なるので悩ましいところです。

両建てする通貨ペア

流動性とスプレッドを考えると取引する通貨ペアはドル円かユーロドルが良いと思います。

ポンドの方がボラティリティが高いので両建てに向いているのでは?という声もありますが、レートが高い分、証拠金を多く必要としますし、変動率と必要証拠金で掛けると、どの通貨もほとんど同じなので、流動性とスプレッドコストで両建てする通貨ペアを考えた方が良いかと思います。

上記のケース1の利益の繰り越しは租税回避行為にあたることも考えられますので推奨しませんが、ケース2の損失が続いている場合は過去の損失分がもったいないので損失控除を繰り越した方が良いかと思います。

税金に関してはお住いの管轄の税務署に問い合わせると確実です。

ちなみに私自身は運用額が少額ですのでこの方法を使ったことはありませんので参考までに。

年末相場を迎えるにあたり、現在までの損益を確認してみてはいかがでしょうか。

FXは難しいですが、ともに1歩ずつ階段を上がっていきましょう!それでは

※リスク警告 当記事は情報提供を目的としており、両建て・節税を推奨するものではありません。管理人が実際行ったわけでもありませんので情報の正確性・再現性は保証致しかねます。また今後税制改正等が行われる可能性もありますので自身で最新の情報を確認してください。FX取引はリスクを理解したうえで自己の判断と責任において行ってください。

関連記事です。FXの確定申告のやり方についての記事です。