ロボアドバイザーとは違いますがETFの自動売買が可能なインヴァスト証券の『 トライオートETF 』を使って実績を検証してみることにしました。

ロボアドバイザーの実績と比較

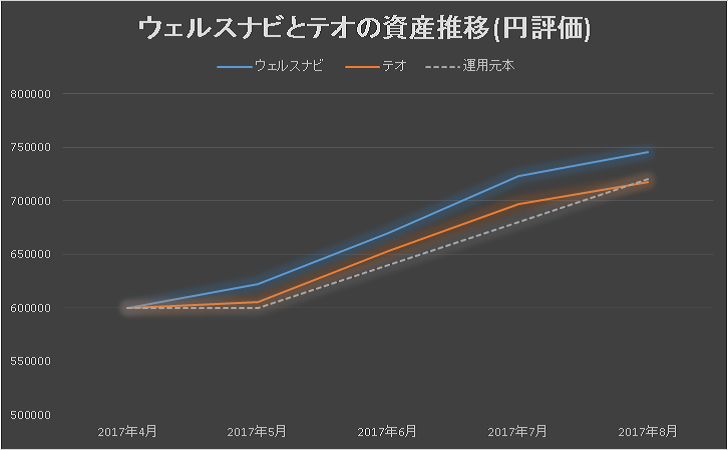

現在ロボアドバイザーの『 ウェルスナビ 』と『 テオ 』の2社でETFの運用をしていますが、この2社のロボアドバイザーの資産運用(戦略)はドル・コスト平均法による定期的な積み立てと長期保有となっています。

毎日ロボアドバイザーの増減する資産評価額を見るなかで、相場は上がったり下がったりの振幅があり、少しは売買を回転させた方が運用の効率が良いのでは?と思うようになったのでETFの回転売買ができるトライオートETFで自動売買してみることにしました。ロボアドバイザーとトライオートETFでどちらがパフォーマンスが良いか比較し、状況によってはロボアドバイザーからの乗り換えを検討します。

ロボアドバイザーでのETF運用については『 ロボアドバイザーによる完全自動の資産運用を始めてみました 』という記事に書いています。

トライオートETFの口コミ

トライオートETFの口コミなどを調べてみての印象です。

メリット

- CFD取引なのでレバレッジをかけられる

- 日本円での取引となっており、為替変動の影響を受けない(元本為替リスクがない)

- 通常の取引手数料は無料(

1.25%+Libor金利がかかる)【2018年1月1日追記】2018年1月から1.25%から0.9%まで金利が安くなりました

デメリット

- 高い金利コスト(

1.25%0.90%+Libor金利)をインヴァスト証券に払い続ける(長期投資に向かない) - スプレッドが広すぎる

CFD差金決済(インヴァスト証券との相対取引)ですので実際に現物ETFを取引しているのではないことと、金利とスプレッドによる運用コストは高いですが、それ以上に『 回転売買+CFDレバレッジ取引 』ができるメリット(効率の良さ)の方が上回るかどうかというところでパフォーマンス次第だと思っています。パフォーマンスが悪くインヴァスト証券に呑まれているなぁと感じたら運用は停止するつもりです。為替変動の影響がないのは個人的には良くも悪くもだと思っています。金利コストはかかりますが分配金で相殺できると思っているのであまり気にはしていないのですが、このあたりは実際に取引して判断します。トライオートETFは配当狙いの長期投資ではなくETFの回転売買のツールだという位置づけでみています。長期運用するのであれば普通に証券会社でETFを買い付けしたりロボアドバイザーを利用したりする方が良さそうです。

トライオートETFの設定と戦略

![]()

世界人口が増え続ける限り世界経済も上がったり下がったりの振幅はあっても成長を続けるという資本主義的な考えで『 世界株式を買いから回転する 』ように自動売買を設定することにしました。(金融緩和、資本主義経済も限界と唱えている方もおられ甘い考えでは?というツッコミがきそうですが・・・)

- ACWI【全世界株式】

- VWO【新興国株式】

『 ACWI 』は国別の構成比率でみると米国が50%を超えているので、分散投資するために『 VWO 』を組み合わせて投資先の国別比率のバランスを図ります。

30万円スタートで商品系のETFではなく世界株式を対象にした上記2つの銘柄を半分ずつ保有し世界の株式の押し目買い戦略を狙ってみます。余裕がないので積み立ては行いません。

トライオートETFの注文の仕方

注文の設定についてはこちらの公式動画で紹介されています。自分も追尾ロジックを設定してみたのですがこれで良いのかイマイチよくわからないので、実際に自動売買を動かし運用状況を確認しながら設定は今後調整しようと思っています。ただ売買の回転は多すぎるとスプレッドコストが重なり、かえって効率が悪くなるような気もするのでも取引回数は多すぎず少なすぎずを考えています。

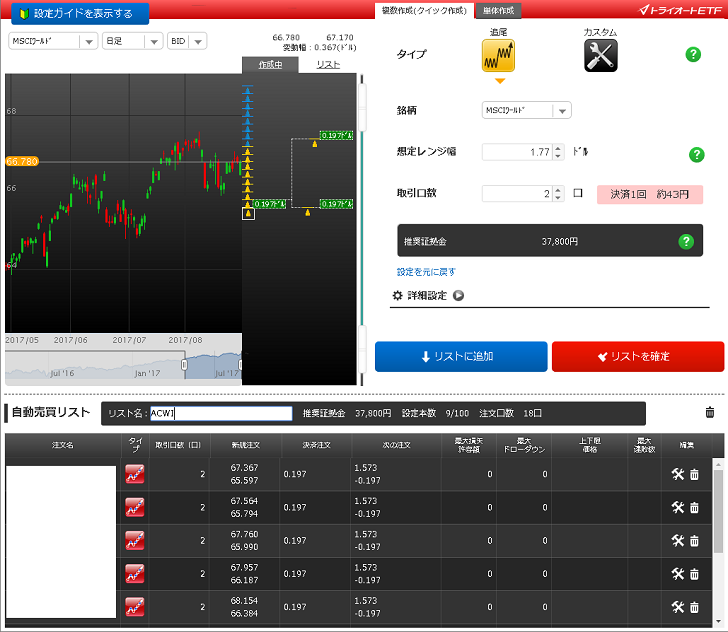

ACWIの自動売買の設定

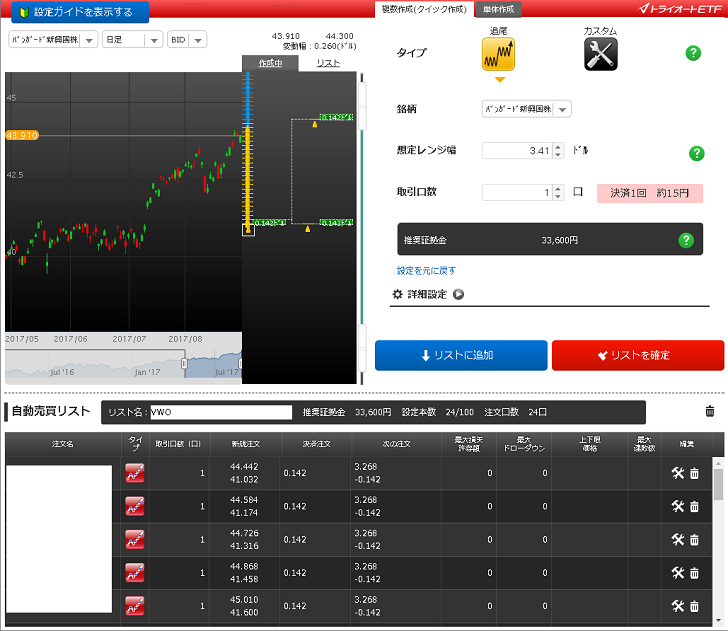

VWOの自動売買の設定

設定については正直まだよくわかっておりませんので約定履歴を監視していきます。

トライオートETFを利用しての感想

[colwrap]

[col2] [/col2]

[/col2]

[col2] [/col2]

[/col2]

[/colwrap]

上記のように

- 『 iシェアーズ MSCI ACWI ETF【MSCIワールド】』(ACWI)

- 『 バンガード®・FTSE・エマージング・マーケッツETF【バンガード新興国株】 』(VWO)

で運用を開始しましたが約定しなさそうな感じです。ETFは分散投資により安定した値動きになりやすく回転売買には不向きかもしれませんね。はじめたばかりで現段階では何とも言えませんが、全然約定せず回転売買できないという声もあります。

また経過を書きます。

運用開始して2週間後の感想

※画像は2017年9月16日0時頃のもの

(追記)運用を開始して2週間が過ぎたので経過を追記します。『 トライオートETFの取り扱い銘柄とスプレッド 』という記事に書いたのですが、予想通りスプレッドが広く取引の回数は多くありません。2週間で取引回数は約10回でした。自動売買が停止しているのかと思うほど取引しません。特に米国のETFは1日の値幅以上(高安値以上)にスプレッドがあったりします。現時点ではETFの自動売買(回転売買)は恐らくインヴァスト証券だけですのでこれがスプレッドが半分以下になればかなり魅力的な気がします。金利コストよりスプレッドが広い方が気になります。約定しないとその間の金利コストもかかります。指値に刺さらないと保有ポジションも多くなりますので急落すると含み損が大きく増え長期保有コースになりそうです。ACWIとかSPYなどの成長性のありそうな株式ETF銘柄は下落しても戻ってきそうなので長期保有しても良さそうですが・・・。

個人的には回転売買できないとメリットを感じないので、普通にバイ・アンド・ホールドの方が良いかもしれません。面倒なのでスプレッド条件が1番よさそうなSPYを『 自動売買セレクト 』で運用するのが良いのかなぁと感じています。スリーカードより追尾の方が好みです。公式サイトによると『 スリーカード 』はトレンド相場を『 追尾 』はレンジ相場を得意にしているそうなのでスリーカードと追尾を半々で組み合わせて運用すると良いかもしれませんね。リターンは低くなりますが資金が豊富にある方はレバレッジを大きく下げてACWIやSPYで回転売買の設定をするのはアリなような気がします。

トライオートETFの銘柄

(さらに追記)その後もしばらくを運用を続けてみたのですが、あまり取引(約定)せずその間の金利コストもかかりますので取引銘柄をレートに対するスプレッドの割合が狭いのとボラティリティを考え

ACWI + VWO → 日経レバ(1570) に変更しました。

詳しくは『 日経平均をレバレッジ2倍で運用する 』という記事に書いております。運用のタイミングが良かったのが大きいのですが、日経平均株価が大きく上昇し

[colwrap]

[col2] [/col2]

[/col2]

[col2] [/col2]

[/col2]

[/colwrap]

1か月少しという期間で『 840,000 → 896,489 』と約7%増やすことに成功しました。スプレッドも海外ETFに比べ狭いので取引回数も一気に増えました。ただレバレッジETFは利益2倍・損3倍と言われるほど損失の際はレバレッジ以上の損失になる可能性もありますので他のTOPIX連動ETFや日経225ETFなどのスプレッドが狭い日本のETFを退場(ロスカット)にならないように怖さを感じない程度にレバレッジを下げて回転売買し利益で徐々に取引口数を増やしていく複利運用がベストなのかと感じています。普通に証券会社で買い付けし長期保有した方が金利もかからず良いかもしれませんが少額で回転売買できるというメリットもありますのでレンジ相場になると資金効率が高くなります。証券会社で買い付けホールドするかトライオートETFで回転売買していくかは個人の判断になりそうですね。

[kanren postid=”3890″]

トライオートETFの設定

(2017年12月8日追記)その後も順調に日経レバの売買を重ね利益を積み上げ93万少しまで増やしたのですが、一転相場が反転すると大きな損含みの状態になりました。

想定レンジ幅は広く・取引口数は減らす・取引本数は増やす

これは自動売買プログラムを作成した際に推奨されていた設定を安易にそのまま使用し運用していたためです。特に相場の最大レンジ幅とレンジ下限は自分で想定し決めた上で、そこから設定本数・フォロー値・カウンター値を設定していくことが重要と言えます。個人的には回転売買を増やすために1回の取引口数は減らし、取引本数を増やす方が良いのではないかと感じています。レンジ幅が狭くさらに設定本数が少ないとポジションが溜まりつかまった状態で売買を行わなくなり金利だけがかかる状態になります。(上の画像)

詳しくは『 トライオートETFの設定を考えず運用し大きくマイナスに 』という記事に書いています。

スポンサーリンク

トライオートETFの実績(2017年8月末スタート)

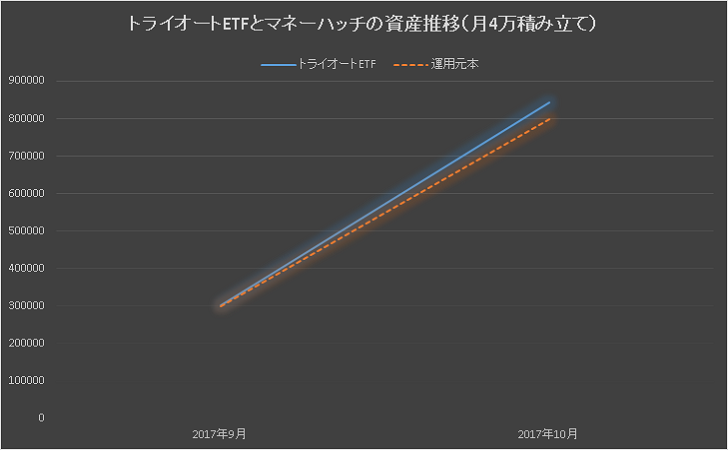

| 実績 | 運用元本 | |

|---|---|---|

| 2017年9月 | 301455 | 300000 |

| 2017年10月 | 842628 | 800000 |

ここに1か月おきに資産の推移を記録しています。※現在は更新を休止しています。

まとめ

海外ETFの銘柄については現状のスプレッドでは広すぎるので回転売買よりも証券会社で普通に買い付ける、もしくはウェルスナビなどのロボアドバイザーで長期運用(ホールド)する方が良いと判断しています。

ただ今後海外ETFのスプレッドが縮小されればトライオートETFはとても魅力的なサービスに化けるように思えるので今後に期待したいです。あとAGG・BND・VWOB・BNDXなどの債券系のETFを導入していただきたいですね。スプレッド縮小と債券系のETFが加われば、

- iシェアーズ MSCI ACWI ETF【MSCIワールド】

リスクヘッジとして

- SPDR® ゴールド・シェア【SPDRゴールド】

- 追加を期待したい債券系のETF

をうまくバランスよく資産配分して組み合わせればリスクオン・リスクオフそれぞれの相場でもコツコツ回転して資産を積み上げていける自動売買プログラムを考えられるような気がします。さらにこれにクレジットカードのポイントで資産運用できるマネーハッチを加えて『 お金を増やすサイクルつくり 』を作ろうと計画中です。(^^♪

以上、『 トライオートETFの検証と実績 』についてでした。

トライオートETFとクレジットカードのポイントで資産運用できるマネーハッチを組み合わせています。

[kanren postid=”3949″]

関連記事です。ウェルスナビも良い成績を出しています。

[kanren postid=”4983″]

<<リスク警告>> 当記事は個人の感想と戦略を述べたものであり売買を推奨するものではありません。一切責任は負いかねますので取引は自己の判断と責任でお願いします。